Srovnání účastnických fondů: Jaké jsou jejich výhody a které z nich mají nejlepší výsledky?

Ještě před rokem 2013 jsme v Česku měli pouze tzv. penzijní připojištění – dnes známé jako transformované fondy. Ty sice nabízely garanci nezáporného zhodnocení, ale výměnou za to investovaly převážně do ultrakonzervativních aktiv, často s minimálním výnosem.

A jak to dopadlo?

Většina těchto fondů dodnes vykazuje výnosy okolo 1 % ročně, což v kombinaci s inflací znamená, že reálná hodnota úspor v čase klesá.

Naštěstí se od roku 2013 mohou noví (a i přestupující) klienti připravovat na penzi v rámci doplňkového penzijního spoření (DPS) – tedy účastnických fondů, které nabízejí možnost volby investiční strategie: konzervativní, vyváženou nebo dynamickou.

A právě na jejich výkonnost se dnes podíváme blíže – protože rozdíly jsou zásadní.

Účastnické fondy fungují od roku 2013 a konečně tak umožnily skutečně investovat peníze na důchod – tedy ne jen šetřit.

Volba strategie se potom odvíjí od rizikového profilu klienta a také horizontu, kdy půjde do penze. Zpravidla tedy lidé, kteří mají pár let do penze což jsou padesátníci nebo šedesátníci volí konzervativní či vyvážené strategie a naopak třicátníci a čtyřicátníci vybírají dynamickou verzi.

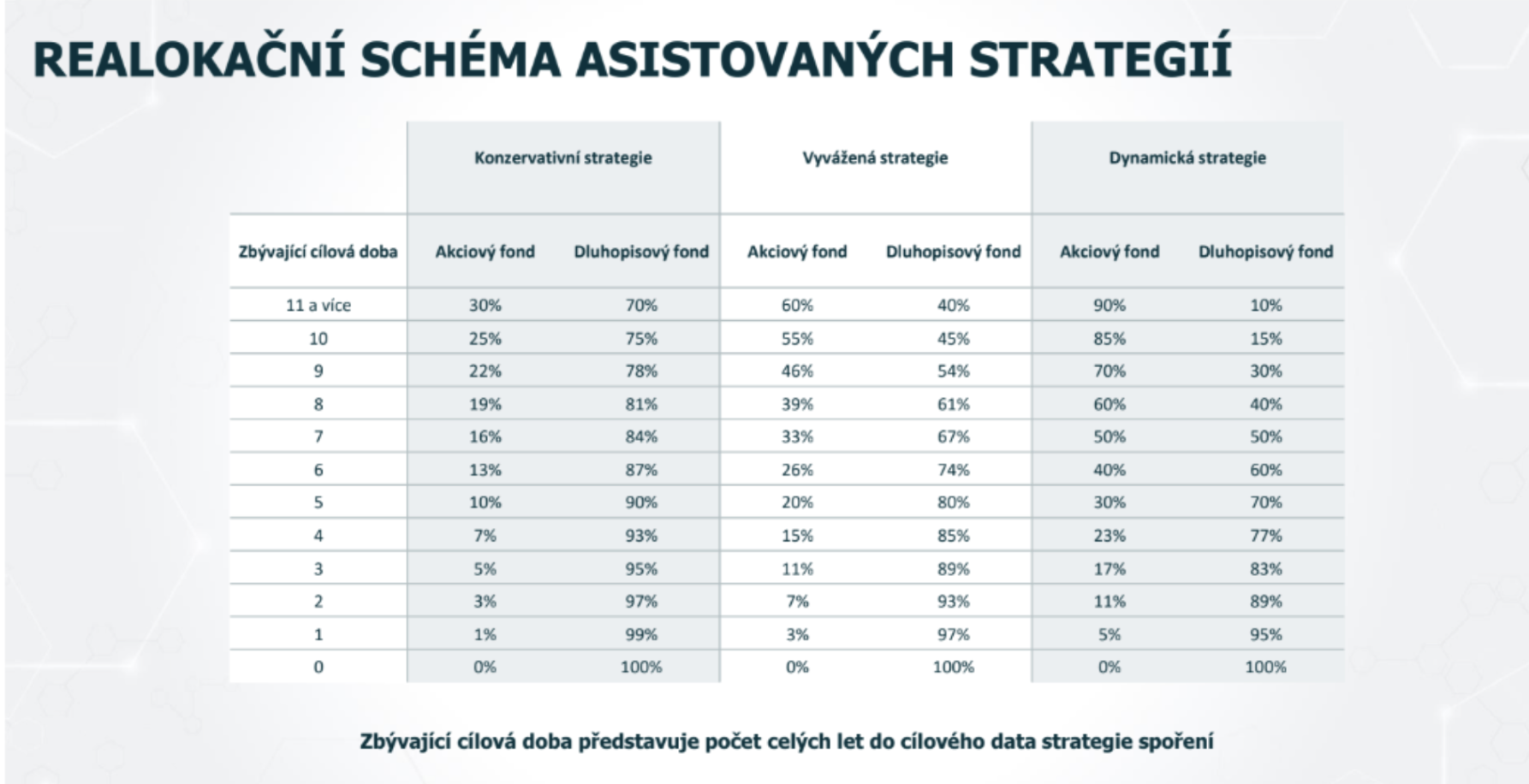

Ta i totiž přes svojí vyšší rizikovost, kdy investuje převážně do akcií má v penzijních fondech alokační brzdu, kde 10 let před dosažením horizontu (tedy odchodu klienta do penze) začne relokovat akciovou složku do konzervativnější dluhopisové.

Díky tomuto mechanismu dynamickou strategii ke konci horizontu zkonzervativní a zajistí tak klientovi bezpečnější cílovou rovinku.

Státní podpora a výhoda od zaměstnavatele

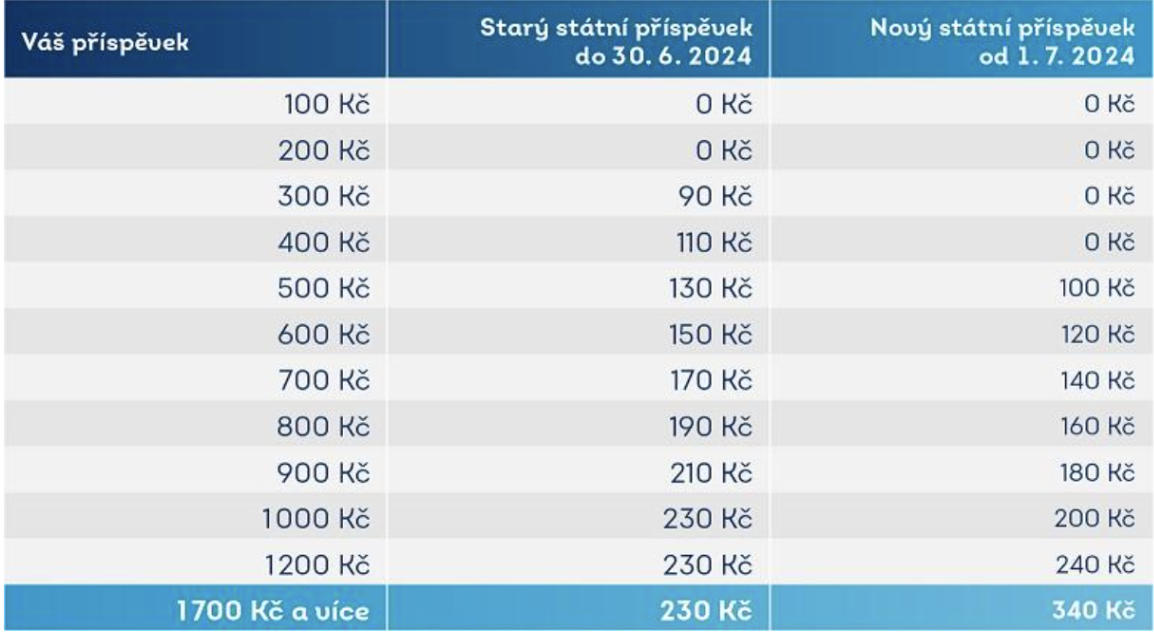

Kromě státní podpory, která je nejvyšší při měsíční úložce klienta 1700 kč měsíčně nabízí penzijní fondy také další obrovskou výhodu a tou je podpora od zaměstnavatele. O tu totiž klienti nepřijdou ani když nedodrží pravidlo 60/120 (tj. nárok na výplatu státní podpory, který vzniká při dosažení věku 60ti let a minimálně 120ti měsíců, tedy 10ti let trvání penzijka).

Státní podpora u současných smluv doplňkového penzijního spoření (platí pravidlo 60/120).

Spoustu mladších klientů si totiž nedokáže představit horizont věku 60ti let a zamýšlí, že naspořené prostředky v penzijku použijí ve svém životě dříve. A právě v tomto případě jim narozdíl od té státní zůstane podpora od zaměstnavatele, kterou pouze spolu s výnosy zdaní 15% a zbytek tak mohou využít ve svůj prospěch.

Jak se vyhnout zdanění příspěvku zaměstnavatele?

Od roku 2024 platí důležitá změna: u nových smluv doplňkového penzijního spoření uzavřených po 1. 1. 2024 nebo u smluv převedených do nového režimu po tomto datu se příspěvek zaměstnavatele při dodržení podmínky 120/60 (spoření minimálně 120 měsíců a výběr nejdříve v 60 letech) nezdaňuje.

Klienti, kteří mají penzijní smlouvu uzavřenou do 31. 12. 2023, tak mohou jednoduchým převodem smlouvy do nové generace DPS (a to i v případě pokud už DPS mají) ušetřit 15 % na dani z příspěvků zaměstnavatele. V praxi to znamená, že přechod na nové DPS se ve většině případů jednoznačně vyplatí.

Novinka – povinné příspěvky zaměstnavatele pro riziková zaměstnání

Od 1. ledna 2026 bude navíc povinný příspěvek zaměstnavatele na penzijní spoření pro zaměstnance v kategorii 3 rizikových prací, pokud v daném měsíci odpracuje alespoň 3 rizikové směny. Povinný příspěvek bude činit 4 % z vyměřovacího základu zaměstnance a vznikne za každý měsíc, kdy jsou splněny podmínky. Pokud se tato změna týká i vás, je ideální čas k tomu tento veliký benefit využít.

Jak si vedou jednotlivé fondy v číslech

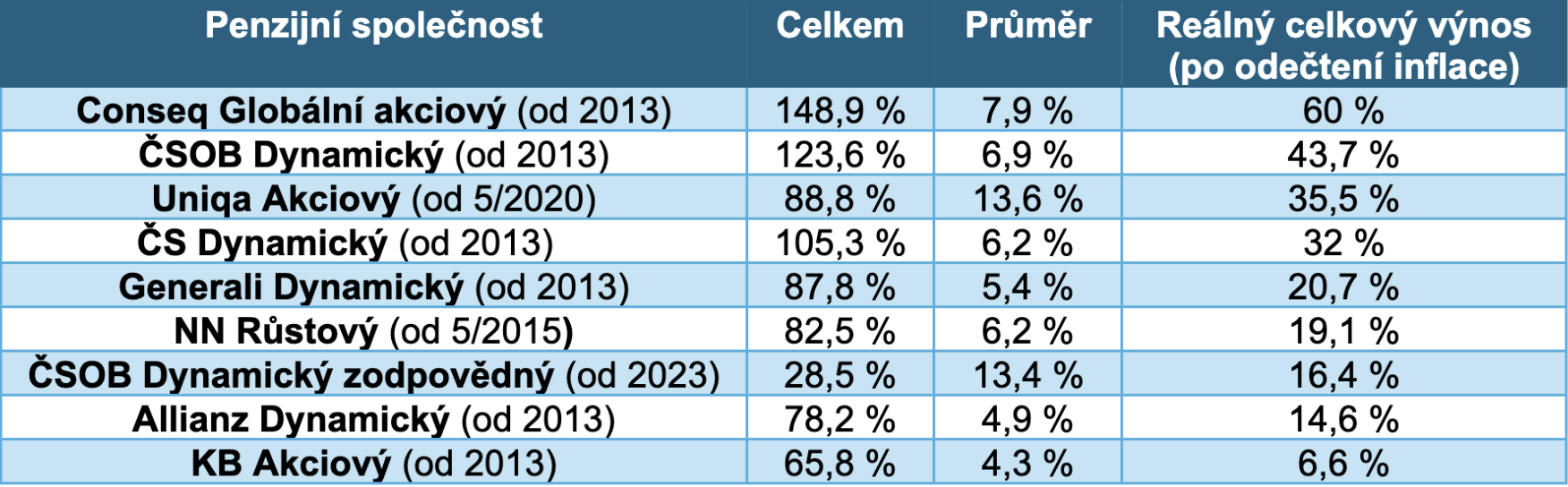

Co se týče samotných penzijních fondů i zde se strategie jednotlivých penzijních společností liší. Zatímco některé fondy jsou zde od počátku účastnických fondů v r. 2013, jiné byla založeny později a tak je v tabulce srovnání níže potřeba brát tento fakt v úvahu a jejich výkonnost nepřeceňovat a naopak ani nijak nepodceňovat.

Srovnání nejvýkonnějších účastnických fondů v období 2013 - 2024.

Závěrem bych vše důležité v dnešním článku shrnul v těchto bodech:

- Dlouhodobě se z hlediska výkonnosti nejvíce vyplatí dynamické fondy, které reálně poráží inflaci.

- Díky automatickému zkonzervativnění před výplatou je sníženo riziko propadu na konci spoření.

- Příspěvek zaměstnavatele klientovi zůstává i při předčasném výběru, což z něj dělá velmi výhodný firemní benefit.

- Uvažujete-li o DPS, dává smysl přistupovat k tomu jako k investici, ne jen spoření.

Zdroje: peníze.cz, kurzy.cz

DISCLAIMER: Tento text slouží pouze pro informační a vzdělávací účely. Nejedná se o investiční doporučení, investiční poradenství ani nabídku k uzavření smlouvy. Každé rozhodnutí o investici by mělo být učiněno na základě individuální situace investora.

Jsem vázaný zástupce registrovaný u ČNB, nikoliv investiční poradce dle § 85 ZISIF.